Se ha reglamentado la aplicación de los beneficios tributarios para el sector forestal y de fauna silvestre, establecidos en el Decreto Legislativo Nº 1517, Decreto Legislativo que modifica Ley N° 29763, Ley Forestal y de Fauna Silvestre, a fin de promover y fortalecer el desarrollo de las actividades del sector forestal y de fauna silvestre.

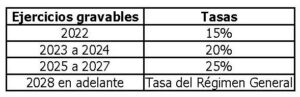

La normativa establece que a partir del ejercicio gravable 2022, las personas naturales o jurídicas perceptoras de rentas de tercera categoría, aplicarán sobre su renta neta, la tasa del impuesto a la renta que corresponda, conforme con lo previsto en el primer párrafo de la Décimo Cuarta Disposición Complementaria Final de la Ley, según el siguiente detalle:

Para las personas naturales o jurídicas cuyos ingresos netos no superen las 1 700 (mil setecientas) UIT en el ejercicio gravable:

Para las personas naturales o jurídicas cuyos ingresos netos superen las 1 700 (mil setecientas) UIT en el ejercicio gravable:

La normativa dispone, entre otros, que los sujetos comprendidos en la Ley podrán depreciar, a razón de 20% (veinte por ciento) anual, el valor de los bienes que adquieran o construyan para obras de infraestructura destinadas al manejo y aprovechamiento forestal y de fauna silvestre, debiendo presentar un programa de inversión ante el MIDAGRI, de acuerdo con el formato que este apruebe. No obstante, si vencido el plazo para el goce del beneficio previsto en la Ley, el beneficiario no hubiera terminado de depreciar los bienes, este debe depreciarlos, conforme a lo dispuesto en los artículos 39 o 40 de la Ley del Impuesto a la Renta, según sea el caso, hasta extinguir el saldo del valor depreciable.

Ahora bien, con relación a los bienes que se adquieran o construyan para obras de infraestructura destinadas al manejo y aprovechamiento forestal y de fauna silvestre, en caso de transferencia de los activos, el beneficio se mantiene respecto del bien transferido, solo si el adquirente también califica como beneficiario, en cuyo caso depreciará en la proporción que corresponda al saldo aún no depreciado del bien transferido.

En caso contrario, cualquier transferencia da lugar a la pérdida automática del beneficio aplicable al bien transferido, para lo cual debe tenerse en cuenta:

- El beneficiario debe restituir la diferencia entre el mayor valor depreciado y lo que realmente debió corresponderle según las normas del impuesto a la renta, vía regularización en la declaración jurada anual.

- Para efectos tributarios, el costo computable debe considerar el mayor valor depreciado.

Asimismo, los bienes deben ser registrados en el activo en una cuenta especial denominada «Bienes – Ley Nº 29763».

Vigencia: 01.01.2023

Para visualizar la publicación completa hacer clic en el siguiente enlace: https://bit.ly/3i6MMUm